| Главная » Статьи » Популярные материалы |

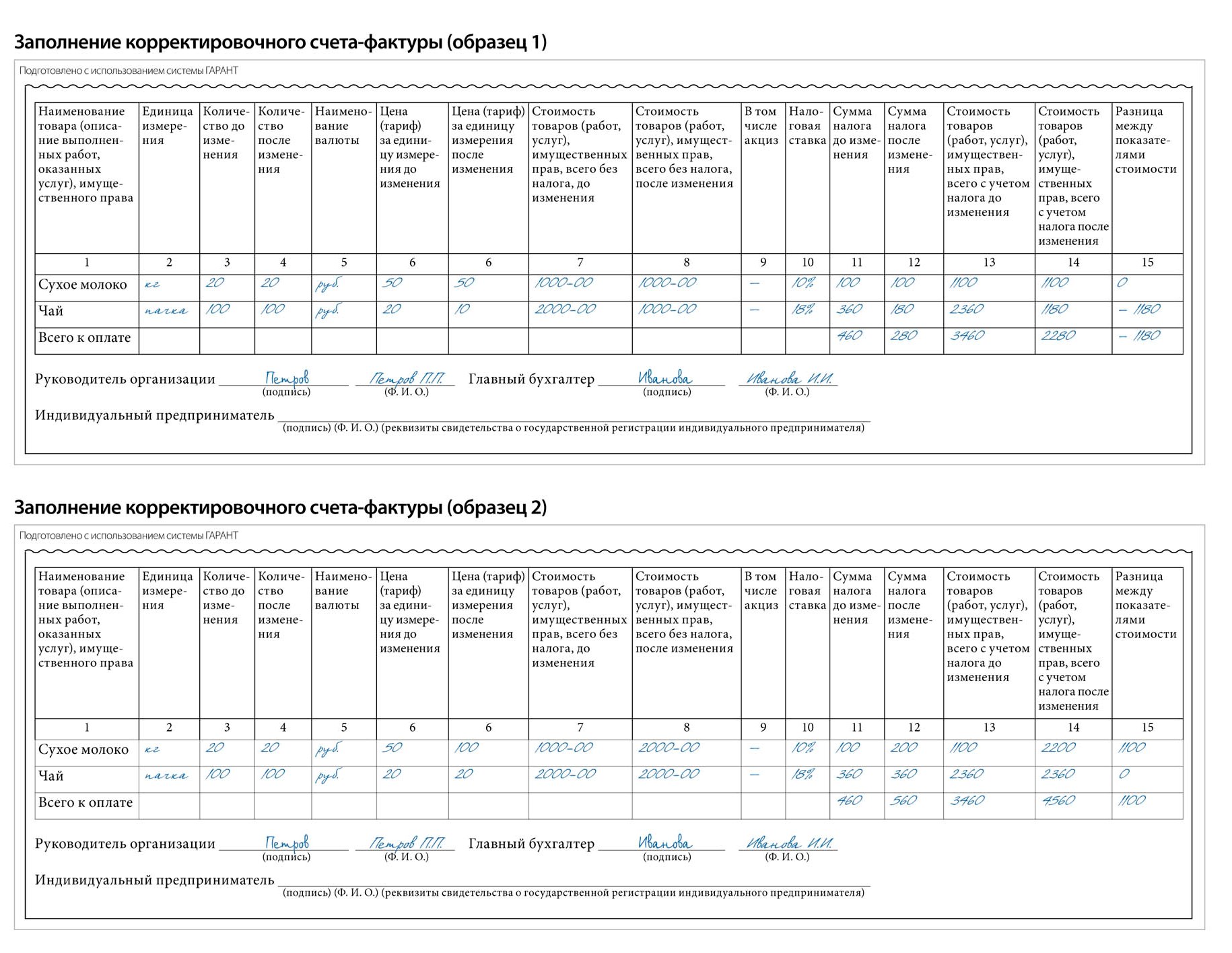

Теперь при изменении стоимости и количества товара продавец выставляет покупателю корректировочный счет-фактуру (п. 3 ст. 168 НК РФ). Так же как и счет-фактура, корректировочный счет-фактура является документом, служащим основанием для принятия сумм налога к вычету или к уплате в бюджет (п. 1 ст. 169 НК РФ). При его заполнении нужно отразить как первоначальные данные о цене единицы товара, его количестве, стоимости всего количества товара без налога, сумме налога, так и уточненные, а также разницу между новыми и прежними сведениями (п. 52 ст. 169 НК РФ). Корректировочный счет-фактура составляется как в случае уменьшения стоимости отгруженных товаров (работ, услуг), так и ее увеличения. Только дальнейшие действия бухгалтера в этих ситуациях будут разные (см. пример). Покупатель получил корректировочный счет-фактуру Если корректировка стоимости товаров и сумм налога произошла в сторону уменьшения, то покупатель должен разницу сумм НДС восстановить. Период восстановления организация выбирает по наиболее ранней из дат: - получения покупателем первичных документов на уменьшение стоимости товара; - получения корректировочного счета-фактуры (подп. 4 п. 3 ст. 170 НК РФ). Если корректировка произошла в сторону увеличения сумм налога, то покупатель разницу НДС принимает к вычету (п. 13 ст. 171 НК РФ). Согласно новым положениям статьи 172 Налогового кодекса вычет сумм разницы предоставляется на основании корректировочных счетов-фактур, но не позднее трех лет с момента составления этих документов (п. 10 ст. 172 НК РФ). То есть для вычета необходим корректировочный счет-фактура. Поставщик выставляет корректировочный счет-фактуру Корректировочный счет-фактуру надо выставить в течение пяти календарных дней с момента, когда сторонами сделки подписано соглашение или иной первичный документ, подтверждающий факт уведомления покупателя об изменении стоимости отгруженных ему ранее товаров, в том числе из-за изменения цены или количества (объема) отгруженных товаров. При уменьшении стоимости отгруженных товаров продавец принимает к вычету разницу между суммами налога, рассчитанными исходя из стоимости отгруженных товаров до и после такого уменьшения. Если стоимость отгруженных товаров по тем или иным причинам увеличивается, продавец разницу между первоначальной суммой налога и налогом после такого увеличения начисляет к уплате в бюджет. Форма нового счета-фактуры... ...пока не утверждена. Не внесены изменения и в постановление Правительства РФ, которое утверждает порядок регистрации и хранения счетов-фактур, правила заполнения книг покупок и книги продаж. Поэтому можно говорить о том, что наличие в Налоговом кодексе норм о корректировочном счете-фактуре еще не означает, что в скором времени фирмы смогут их применять. С учетом поправок в Налоговый кодекс разработаем примерную форму корректировочного счета-фактуры и рассмотрим на примерах порядок ее заполнения. Пример ООО «Альфа» 20 сентября приобрело у ООО «Бета»: - 20 кг сухого молока на сумму 1100 руб. (в т. ч. НДС — 100 руб.); - 100 пачек чая на сумму 2360 руб. (в т. ч. НДС — 360 руб.). Общая стоимость приобретенных продуктов составила 3460 руб. (в т. ч. НДС — 460 руб.). Бухгалтер ООО «Альфа» отражает приобретение продуктов так: ДЕБЕТ 10 КРЕДИТ 60 – 3000 руб. (3460 – 460) — оприходованы на склад продукты; ДЕБЕТ 19 КРЕДИТ 60 – 460 руб. — отражена сумма «входного» НДС по продуктам питания; ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – 460 руб. — принят к вычету «входной» НДС по продуктам; ДЕБЕТ 60 КРЕДИТ 51 – 3460 руб. — оплачены продукты. Ситуация 1 4 октября ООО «Бета» предоставило ООО «Альфа» скидку на чай в размере 50% и составило корректировочный счет-фактуру (см. образец 1). Дата зафиксирована в соглашении между сторонами. Бухгалтер ООО «Альфа» делает в бухучете проводки: ДЕБЕТ 51 КРЕДИТ 60 – 1180 руб. — получена от продавца сумма скидки на расчетный счет; ДЕБЕТ 19 КРЕДИТ 60 – 180 руб.— уменьшена сумма «входного» НДС. ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – 180 руб. — восстановлен НДС. Нужно учесть, что восстановление суммы НДС в случае уменьшения стоимости товара происходит в том налоговом периоде, на который приходится получение либо первичных документов на изменение в сторону уменьшения, либо корректировочного счета-фактуры (подп. 4 п. 3 ст. 170 НК РФ). В рассмотренной ситуации ООО «Альфа» приобрело товары в III квартале. Цена на товар уменьшилась в IV квартале. И восстанавливать НДС фирме надо также в IV квартале. Ситуация 2 4 октября ООО «Бета» сообщило об увеличении в 2 раза цены на сухое молоко и составило корректировочный счет-фактуру (см. образец 2). Дата зафиксирована в соглашении между сторонами. Бухгалтер ООО «Альфа» делает в бухучете проводки: ДЕБЕТ 10 КРЕДИТ 60 – 1000 руб. (1100 руб. – 100 руб.) — отражено увеличение цены сухого молока; ДЕБЕТ 19 КРЕДИТ 60 – 100 руб. — отражена сумма «входного» НДС по сухому молоку (на основании корректировочного счета-фактуры, выставленного продавцом); ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19 – 100 руб. — принят к вычету «входной» НДС по сухому молоку; ДЕБЕТ 60 КРЕДИТ 51 – 1100 руб. — перечислена доплата за сухое молоко.

Организация принимает суммы налога к вычету на основании

корректировочного счета-фактуры, но не позднее трех лет со дня его

составления.

Источник: http://www.klerk.ru | |

| Просмотров: 3610 | Комментарии: 1 | Теги: | Рейтинг: 0.0/0 |

| Всего комментариев: 0 | |

|

Защита персональных данных

[0]

Все о 152 Федеральном законе

|

|

Электронная отчетность

[1]

Взаимодействие с госорганами через интернет

|

|

Программные продукты 1С

[1]

Описание программ, новости 1С, аналитические и технические статьи

|

|

Пенсионный фонд

[1]

Сдача отчетности, вопросы по взаимодействию с ПФ, комментарии законодательства

|

| Популярные материалы [7] |

|

Инструкции

[3]

Полезные материалы по установке и использованию программного обеспечения

|